В 2013 году медиахолдинг Vivendi отказался продавать UMG за $8,5 млрд, несмотря на то, что инвесторы предлагали даже больше, чем ожидали аналитики, а музыкальные продажи падали. В 2021-м UMG вышла на биржу с оценкой в $52,8 млрд. Как ей это удалось — рассказало FT.

В 2013 году медиахолдинг Vivendi отказался продавать UMG за $8,5 млрд, несмотря на то, что инвесторы предлагали даже больше, чем ожидали аналитики, а музыкальные продажи падали. В 2021-м UMG вышла на биржу с оценкой в $52,8 млрд. Как ей это удалось — рассказало FT.

В 2013 году японская компания SoftBank хотела купить медиахолдинг Universal Music Group за $8,5 млрд, но его владелец, конгломерат Vivendi, отказался. Отраслевые эксперты и директора не понимали почему:

- Цена превышала оценку аналитиков на $2-3 млрд.

- На протяжении десяти лет выручка с музыкальных продаж ежегодно сокращалась из-за процветающего онлайн-пиратства.

Впрочем, в 2021 году Vivendi и её основной акционер Винсент Боллоре вряд ли жалеют о решении: 21 сентября она выставила 60% акций UMG на амстердамской бирже Euronext. Инвестиционная фирма Боллоре Bolloré Group будет владеть 18%, Vivendi сохранит при себе 10%, а остальное поделят другие акционеры.

В 2019-2020 годах UMG оценивали в $35-41 млрд, поэтому на бирже компания рассчитывала получить оценку в $38 млрд. Аналитики полагали иначе: JPMorgan оценивала её в $63 млрд, и оказался близок. UMG завершила дебютные торги с оценкой в $52,8 млрд.

В день торгов цена акций достигла €25,61 (около $30) за штуку, хотя справочная составляла всего €18,50 (примерно $21,7).

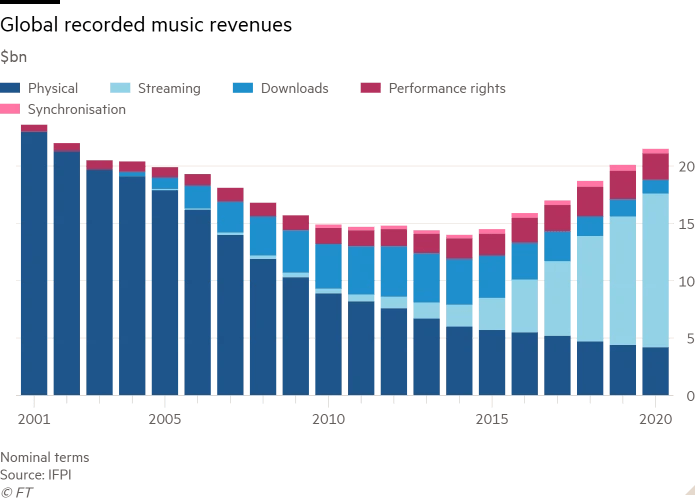

Стриминг приносит компаниям больше выручки, чем скачивания и продажи дисков и пластинок

С расцветом стриминга музыкальная индустрия, казалось, наконец-то переживала подъём, пишет FT. Крупнейшие компании вроде UMG, Sony Music и Warner Music получали от потоковых сервисов миллиарды долларов, поскольку владели правами на большинство песен.

В 2014 году продажи записей по всему миру упали до $14 млрд, а в 2020-м составили $21 млрд. Большую часть выручки компании получают от стриминга: в 2020 году она достигла $13,4 млрд, что на 20% больше, чем в 2019-м.

Каким бы успешным ни был Spotify продаёт только доступ к музыке, но не саму музыку. А большей её частью владеет именно UMG. Об этом и должны задуматься инвесторы, пишет FT:

- Чем больше слушателей платит за Apple Music и Spotify, тем выше выручка владельцев музыки.

- Чем выше выручка, тем дороже становятся права на музыку.

По данным международной федерации производителей фонограмм IFPI, в 2020 году компании UMG принадлежало 36% рынка музыкальных записей: среди них композиции рэпера Кендрика Ламара, поп-певиц Тейлор Свифт и Оливии Родриго, а также песни корейской группы BTS. А десять самых продаваемых артистов 2020 года записываются на лейблах UMG, пишет FT.

За «неподражаемый песенный каталог» швейцарский финансовый холдинг UBS оценил компанию в $53 млрд. А конгломерат Bank of America — в $58 млрд.

Владельцы прав на музыку получают от сервисов Spotify и Apple Music 60 центов с каждого заработанного доллара. Но UMG не останавливается на стриминге: за последние несколько лет она заключила сделки с соцсетями TikTok и Facebook, а также сервисом онлайн-тренировок Peloton. Все они платят компании за использование её музыки.

Работать с онлайн-платформами выгоднее, чем производить и продавать компакт-диски, считает FT. Доходность компании выросла с 16% в 2018 году до 20% в 2020 году. А выручка, по прогнозам экспертов, может ежегодно увеличиваться примерно на 10%. Директора музыкальных компаний также считают, что благодаря стримингу они могут точнее предсказать выручку и меньше зависят от успеха новых альбомов.

Музыка теперь — как коммунальная услуга, за которую ежемесячно платишь по $10. Так что у UMG есть все шансы получить оценку в $100 млрд в самые кратчайшие сроки.

Мерк Меркуриадис

глава инвестиционной фирмы Hipgnosis

Впрочем, по данным JPMorgan, в США расходы на музыку по-прежнему низкие. В 1999 году, ещё до пиратства, выручка от записанной музыки на душу населения составляла $81 с поправкой на инфляцию. В 2020 году этот показатель не превышал $37.

Что ждёт UMG в будущем

C 2018 по 2020 год выручка UMG увеличилась с $7 млрд до $8,6 млрд в год. Но в 2020 году компания также потратила $2,9 млрд:

- На продвижение артистов.

- На продление контрактов.

- На покупку каталогов — например, песен Боба Дилана за $300 млн.

Некоторые не понимают, почему UMG поспешила выйти на биржу. Но аналитики считают, что компания просто не хочет упустить пока ещё заинтересованных инвесторов. Впрочем, часть экспертов предупреждает и о рисках: музыкальный рынок, в том числе стриминг, переменчив.

В 2021 году компании стремятся охватить страны с большим населением и низким или средним уровнем дохода — в первую очередь Китай и Индию. Китай занимает седьмое место в мире по объёму выручки на музыкальном рынке, но аналитики верят, что вскоре он войдёт в первую тройку.

Китайский рынок также сосредоточен вокруг местных игроков. Поэтому UMG пытается инвестировать в местные таланты и проекты, сотрудничая со своим инвестором Tencent. Однако местные подписчики платят за стриминг гораздо меньше, что снижает среднюю выручку компании с пользователя, пишет FT.

Так что ставка на Китай — рискованное решение, говорит бывший редактор журнала Billboard Билл Верде. По его словам, единственный аргумент, который компании могут использовать в разговоре с потенциальными инвесторами, — это «вера в глобальное будущее стриминга».

Некоторые эксперты также считают, что музыканты откажутся от сотрудничества со звукозаписывающими компаниями. Однако аналитики с Уолл-стрит этого пока что не боятся: заниматься производством и дистрибуцией музыки без лейбла — это в большинстве случаев дорого и долго.

UMG готова к переменам на рынке и потому ищет новые способы монетизации — как в случае с TikTok и Peloton, рассказал исполнительный директор компании Люсиан Грейндж.

Я пережил две экономические рецессии и два упадка, так что прекрасно знаю, что может пойти не так.

Люсиан Грейндж

исполнительный директор UMG

ИСТОЧНИК: VC

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.